今回は、法人税法22条3項に定められている「損金」について解説します。

もっとも「損金」だけを取り上げても、分かりにくいかもしれません。「損金」は法人所得を計算する流れの中で登場する概念です。

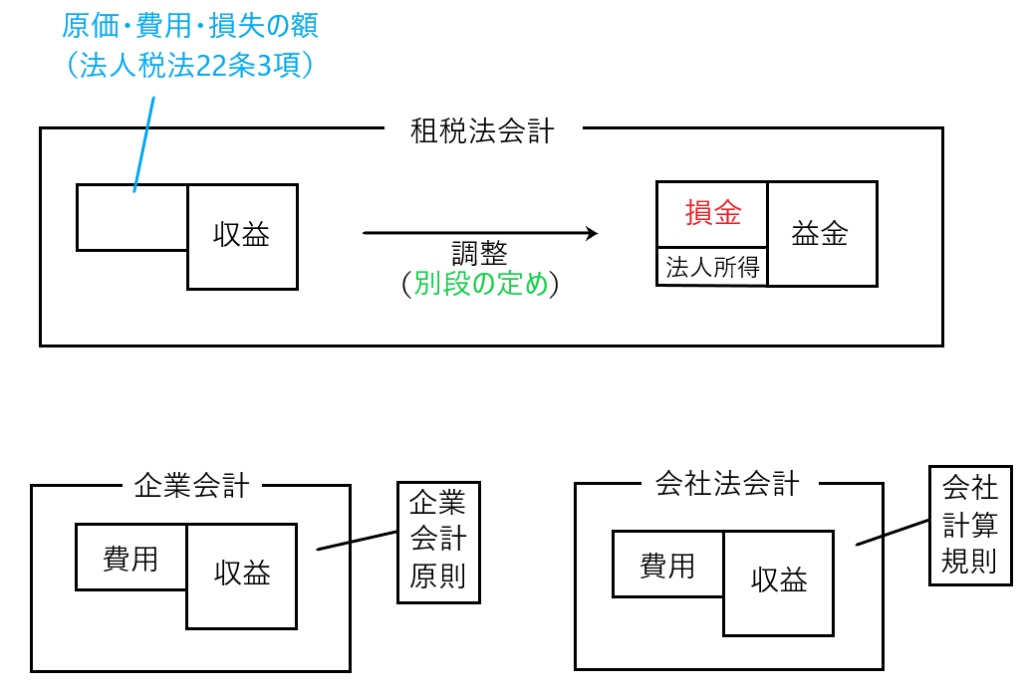

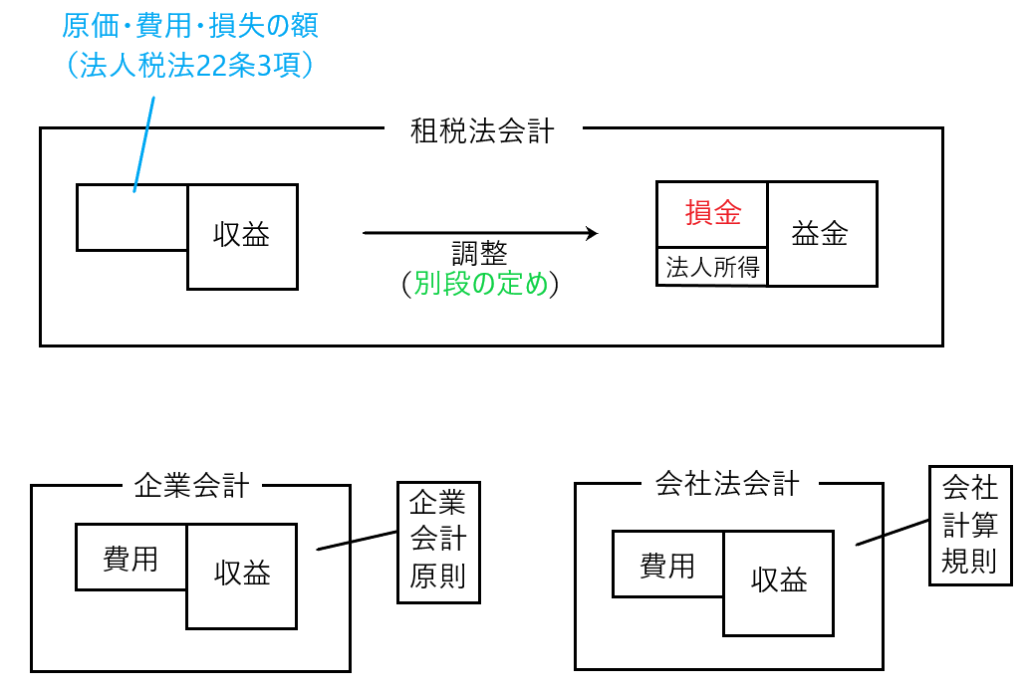

そこでまず、法人所得がどのような順番で計算されるのかを、下図を使って確認します。

まず、法人税法22条3項に規定されている「損金」は上図の右上の「損金」にあたります。

そして22条3項は「原価・費用・損失の額」に「別段の定め」による調整を加えて「損金」を求める、と規定されています。

式で表現すれば、「原価・費用・損失の額+別段の定め=損金」となります。

ところで、法人所得は企業会計や会社法会計に基づいて算定された収益・費用を出発点として計算されます。すなわち、企業会計上の収益・費用はいったん「租税法会計」の枠組みに取り込まれます(上図参照)。

もっとも、企業会計上の費用は、そのまま法人税法22条3項にいう「原価・費用・損失の額」と一致するわけではありません。そこで、企業会計上の費用と、22条3項に定める「原価・費用・損失の額」との差異をこの段階で調整します。

そして調整することにより求めた「原価・費用・損失の額」に「別段の定め」による調整を加えて、法人所得を算定するための「損金」を求めます。

以上が、法人所得を求めるまでの基本的な流れです(益金も損金と同じ流れで求めます)。

そして今回のテーマは法人税法22条3項の「損金」ですが、話の中心は「別段の定め」による調整前の「原価・費用・損失の額」となります。

法人税法22条3項の条文

法人税法22条3項の条文を確認します。

法人税法22条3項

内国法人の各事業年度の所得の金額の計算上当該事業年度の損金の額に算入すべき金額は、別段の定めがあるものを除き、次に掲げる額とする。

1 当該事業年度の収益に係る売上原価、完成工事原価その他これらに準ずる原価の額

2 前号に掲げるものほか、当該事業年度の販売費、一般管理費その他の費用(償却費以外の費用で当該事業年度終了の日までに債務の確定しないものを除く)の額

3 当該事業年度の損失の額で資本等取引以外の取引に係るもの

色付けした所だけ取り出すと「損金の額は、別段の定めがあるものを除き、原価・費用・損失の額とする」と読むことができます。

これを算式風に置き換えると「原価・費用・損失の額+別段の定め=損金の額」となります。

つまり、法人税法22条3項の「損金」は、別段の定めによる調整前の段階では「原価・費用・損失の額」ということになります。

ここで法人所得を算定するまでの流れをもう一度確認します。

企業会計などに従って計算した収益・費用を「租税法会計」に持ち込みます。しかしこの持ち込まれた収益・費用と上図左上の益金・「原価・費用・損失の額」が違うので、調整を行います。

そして調整後の益金・「原価・費用・損失の額」に別段の定めによる調整を加えて、法人所得を求めるための益金・損金を求めるという流れになります。

原価・費用・損失の額

上記でも説明しましたが、法人税法22条3項に規定されている「原価・費用・損失の額」は「別段の定め」による調整前の額です。

この「原価・費用・損失の額」について、まずは概要を解説します。

「原価」とは、売上原価や完成工事原価などのことです。つまり、収益と直接的・個別的に対応する費用のことです。

続いて「費用」とは、給料や電気・ガス・水道代など、「原価」と同じく収益獲得のために投入された費用ですが、こちらは収益と間接的・期間的に対応する費用のことです。

そして「損失」とは、収益獲得のために通常発生する費用とは違い、事故・災害・価格の急落など、予定していなかった事情によって生じる減少額のことです。

なお、製造業においては、製品を作る工場で働く人の賃金や、工場で使う電気・ガス・水道代などは、製品を作るための「原価」に算入されます。

債務の確定

法人税法22条3項を注意深く観察すると「債務の確定」という文言があります。

法人税法22条3項

内国法人の各事業年度の所得の金額の計算上当該事業年度の損金の額に算入すべき金額は、別段の定めがあるものを除き、次に掲げる額とする。

1 当該事業年度の収益に係る売上原価、完成工事原価その他これらに準ずる原価の額

2 前号に掲げるものほか、当該事業年度の販売費、一般管理費その他の費用(償却費以外の費用で当該事業年度終了の日までに債務の確定しないものを除く)の額

3 当該事業年度の損失の額で資本等取引以外の取引に係るもの

この「債務の確定」について説明します。

✔「債務の確定」の位置付け

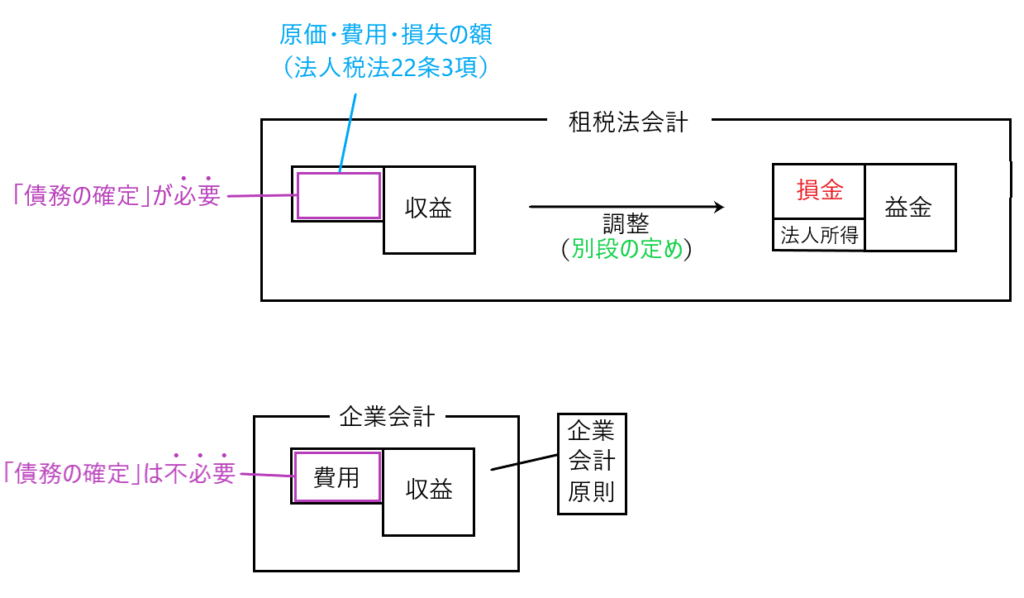

「債務の確定」といきなり言われても、よく分からないと思います。そこでまずはこの「債務の確定」はどの部分の話なのか、その位置付けを確認します。下図を見て下さい。

法人所得の計算は、企業会計上の収益・費用を用いて計算します。つまり、企業会計上の収益・費用を租税法会計に持ち込むのです。

そして費用の方にスポットを当てると、企業会計上の費用(原価・費用・損失)については「債務の確定」というものは要求されませんが、租税法会計上の費用(原価・費用・損失)については「債務の確定」というものが要求されます。

つまり、企業会計上の費用(原価・費用・損失)を租税法会計に持ち込む場合に「債務の確定」のない企業会計上の費用(原価・費用・損失)はここでふるい落とされ、「債務の確定」した企業会計上の費用(原価・費用・損失)のみが租税法会計上の費用(原価・費用・損失)となるのです。

✔「債務の確定」の概要

続いて「債務の確定」とは何かを簡単に確認しておきます。これは、言いかえれば「支払義務の確定」(支払うべき義務がはっきりと確定していること)を意味します。

つまり、基本的には「債務の確定」(支払義務の確定)した「原価・費用・損失」のみを租税法会計上の費用にして下さいね、ということです。

法人税法22条3項は、このような租税法会計上の「原価・費用・損失」を定義しています。1号で「原価」を、2号で「費用」を、3号で「損失」を定義しています。

このうち、条文上「債務の確定」が要求されているのは、2号の「費用」だけです。1号の「原価」と3号の「損失」には、そのような文言は置かれていません。したがって、販売費及び一般管理費などの「費用」については、「債務の確定」が求められる構造になっています。

もっとも、22条3項2号は「債務の確定」という文言を用いているものの、「債務の確定」とはいったい何なのか、ということは条文に示していません。

そこで法人税基本通達2-2-12では、

① 債務が成立していること

② その債務に基づいて具体的な給付をすべき原因となる事実が発生していること

③ 金額を合理的に算定できること

という判断基準を規定し、この三つをすべて満たす場合に「債務が確定した」と判断します。販売費及び一般管理費などの費用は、これら全ての要件を満たしてはじめて「債務が確定」したと判断します。

なお、かつては1号の「原価」についても「債務の確定」を求める考え方がありました。しかし、牛久市売上原価見積事件(最判平成16年10月29日)において、売上原価については債務の確定を要しないとする判断が示されました。これを受けて通達も改められ、現在では売上原価については債務の確定を要求しない取扱いとなっています(法人税基本通達2-2-1)。

このように整理すると、「費用」には債務の確定が必要であるのに対し、「原価」と「損失」には条文上その要求はなく、とりわけ売上原価については、判例によって債務の確定が不要であることが明確にされた、という構造が見えてきます。

✔「費用」につき「債務の確定」が要求される理由

「費用」については、「債務の確定」が22条3項2号の文言上、要求されています。つまり、企業会計上の販売費および一般管理費などは、「債務の確定」がなければ、損金算入できません。

それではなぜ、「債務の確定」なるものが要求されるのでしょうか。「費用」(販売費および一般管理費など)につき、「債務の確定」が要求される理由は以下のとおりです。

理由1 所得操作が行われるのを防ぐため

もし債務の確定していない費用の損金算入を認めると、本来は翌期に計上すべき費用を当期に計上したり、合理的根拠の乏しい引当金を設定して費用を増加させたりすることが可能となります。

その結果、損金算入額が増加し、課税所得を故意に減少させることができてしまうのです。

そこで、このような所得操作を防ぐために、費用(販売費および一般管理費など)につき債務の確定を要求し、支払義務が明らかに存在する費用だけを損金算入できるようにしているのです。

理由2 所得計算が不正確になってしまうのを防ぎ、法人税課税の公平性を保つため

法人税は、全ての会社に対して公平に課税されるべきです。

しかるに、本来翌期に計上すべき費用を当期の損金に算入し、また合理的根拠に乏しい引当金についても損金算入を許すと、所得金額の計算が不正確となり、その結果、法人税の公平性が保てなくなります。

そこで、費用につき債務の確定を要求することで、支払義務が明らかに存在する費用だけを損金算入できるようにして、所得計算の正確性を確保し、もって法人税課税の公平性を保とうとしているのです。

✔「原価」につき「債務の確定」を要求しない理由

法人税法22条3項1号の「原価」については、条文上「債務の確定」を要求するともしないとも明記されていません。

もっとも、最高裁は売上原価について「債務の確定」は不要であると判示しました(牛久市売上原価見積事件・最判平成16年10月29日刑集58巻7号697頁)。この判決を受けて、法人税基本通達2-2-1でも、原価については債務の確定を要求しない取扱いが示されています。

では、なぜ原価については債務の確定を要求しないのでしょうか。

その理由は、原価が費用(販売費および一般管理費等)とは性質が異なるからです。

法人所得は

益金 −(原価+費用+損失)

で計算されます。

このうち原価は、益金と直接対応する項目です。商品を売って益金が計上されるとき、その商品に対応する原価も同時に計上されます。

したがって、益金を増やさずに原価だけを増やして所得を減らす、という操作は基本的にできません。原価が増える場面では、それに対応する益金も必ず発生しているからです。

このように、原価は益金と一体となって動く性質を持っています。そのため、費用のように単独で所得操作に使われるおそれが小さいと考えられます。

よって、原価については「債務の確定」を要求しなくても、益金と原価の個別対応を示すことができれば、それで所得操作を排除できるのです。

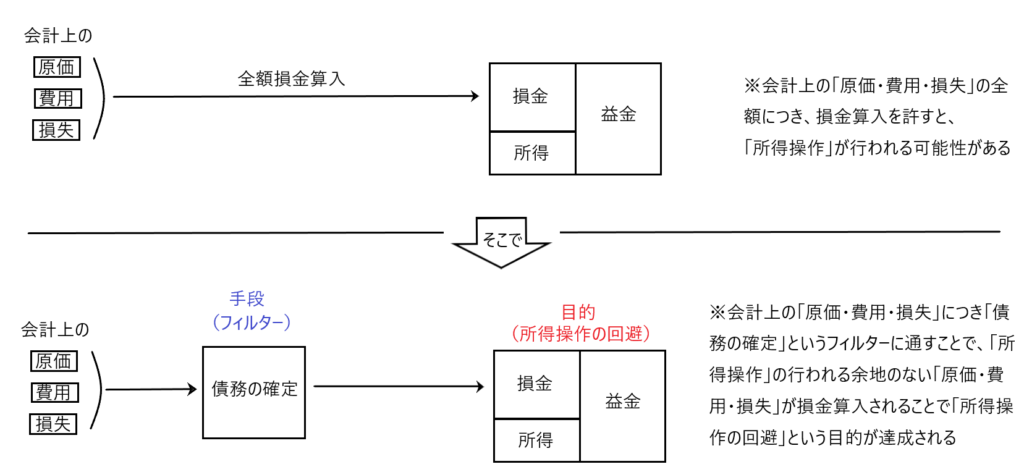

✔「所得操作の回避」が「目的」で「債務の確定」はそのための手段

「所得操作の回避」と「債務の確定」には「目的」と「手段」という関係性があります。

つまり「所得操作の回避」という「目的」を達成するために「債務の確定」という手段を用いているということです。

もっと言うと、「会計上の原価・費用・損失」の全てにつき損金算入を許すと、所得操作が行われる可能性があるから、これを回避するために「債務の確定」という手段(フィルター)を用意し、このフィルターに「会計上の原価・費用・損失」を通すことで、所得操作が行われる余地のない「原価・費用・損失」(つまり法人税法22条3項の原価・費用・損失)のみが損金算入されるのです。

✔「債務の確定」というフィルターに通す必要があるのは「会計上の費用と損失の一部」

上記で「所得操作を回避」するために、「会計上の原価・費用・損失」につき「債務の確定」というフィルターに通すという話でした。

しかし、「会計上の原価・費用・損失」のうち、「会計上の原価と損失の一部(資産が滅失等した場合の損失)は「債務の確定」というフィルターを通さなくても(つまり、「債務の確定」を要求しなくても)、「所得操作の回避」という目的は達成できるため、これらは「債務の確定」が要求されません。

これに対して、「会計上の費用と損失の一部(事故等による損害賠償義務という損失)については「債務の確定」というフィルターに通さなければ、「所得操作の回避」という目的は達成できないため、これらは「債務の確定」が要求されます。

✔法人税基本通達2-2-1

当該通達は「原価」につき、債務の確定がないときでも、損金算入を認めるという内容のものです。

通達の内容は以下のとおりです。

(売上原価等が確定していない場合の見積り)

2-2-1 法第22条第3項第1号《損金の額に算入される売上原価等》に規定する「当該事業年度の収益に係る売上原価、完成工事原価その他これらに準ずる原価」(以下2-2-1において「売上原価等」という。)となるべき費用の額の全部又は一部が当該事業年度終了の日までに確定していない場合には、同日の現況によりその金額を適正に見積るものとする。この場合において、その確定していない費用が売上原価等となるべき費用かどうかは、当該売上原価等に係る資産の販売若しくは譲渡又は役務の提供に関する契約の内容、当該費用の性質等を勘案して合理的に判断するのであるが、たとえその販売、譲渡又は提供に関連して発生する費用であっても、単なる事後的費用の性格を有するものはこれに含まれないことに留意する。(昭55年直法2-8「七」により改正)

当該通達は、原価について債務の確定を要求しておらず、原価につき債務が確定していなければ、「同日の現況によりその金額を適正に見積もるものとする」と規定し、債務の確定しない原価の損金算入を認めています。

この通達の背景には「原価については債務の確定を要求しなくても、収益との個別的な対応関係が認められれば、損金算入を認めても所得操作の危険性はない」という考え方があります。

✔法人税法基本通達2-2-12

当該通達は「費用」(販売費および一般管理費など)につき、債務の確定がなければ、損金算入は認められないとする規定です。

通達の内容は以下のとおりです。

(債務の確定の判定)

2-2-12 法第22条第3項第2号《損金の額に算入される販売費等》の償却費以外の費用で当該事業年度終了の日までに債務が確定しているものとは、別に定めるものを除き、次に掲げる要件の全てに該当するものとする。(昭55年直法2-8「七」、平23年課法2-17「五」により改正)

(1) 当該事業年度終了の日までに当該費用に係る債務が成立していること。

(2) 当該事業年度終了の日までに当該債務に基づいて具体的な給付をすべき原因となる事実が発生していること。

(3) 当該事業年度終了の日までにその金額を合理的に算定することができるものであること。

当該通達は「費用」(販売費および一般管理費など)について債務の確定を要求しており、(1)~(3)までの全ての要件を満たした場合に、「費用」(販売費および一般管理費など)につき債務が確定すると判断します。

(1)~(3)の要件を簡潔にまとめると

(1) 債務が成立していること

(2) その債務に基づいて具体的な給付をすべき原因となる事実が発生していること

(3) 金額を合理的に算定できること

となります。しかし、この要件を一目見ても分かりにくいと思うので、以下説明します。

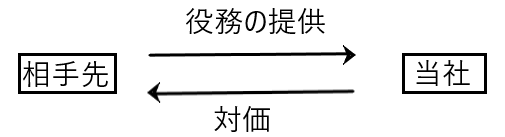

販売費及び一般管理費というのは、通常「当社が何らかの役務の提供を受けて、それに対して対価を支払う」というものです。

たとえば、「光熱費、家賃、給料、広告宣伝費など」様々存在します。これらの役務提供に対して対価を支払うことになります。

そしてこれらの役務提供を受ける上でまず行われるのが「契約」です。

「契約」をした時点で、相手側は役務を提供する義務が生じ、当社はその対価を支払う義務が生じると考えられます。つまり「契約」時点で、「(1)債務が成立」(対価の支払義務が発生)していると考えられます。

契約後、当社は役務の提供を受けることになります。これにより「(2)その債務に基づいて具体的な給付をすべき原因となる事実が発生していること」という要件も満たします。

最後に当社が支払うべき対価ですが、契約時または役務提供時に、対価の支払額が判明する場合もあれば、光熱費など継続して役務提供を受けるようなものは、対価の支払額の判明は一定期間ごとになりそうです。対価の支払額も判明すれば、「(3)金額を合理的に算定できること」という要件も満たします。

これら(1)~(3)につき、全ての要件を満たしたときに、「費用」(販売費及び一般管理費など)につき債務が確定したと判断し、損金算入が認められるということです。