法人税法22条2項および37条1項は、法人課税における最も基本的な規定であり、その適用場面は現実の取引世界に無数に存在します。

では、そのような無数にある場面で、適切に22条2項や37条1項が適用されて、これらの法律が適用される企業間で課税上の公平が自動的に保たれるのかというと、そんなことはありません。

租税に精通した企業は、取引の組み立て方や処理方法を工夫することで、法に違反することなく税負担を抑えることができます。一方で同じ経済的結果に至りながら、租税に精通していないがために「余計な税金」を負担している企業が少なからず存在するのも事実です。

課税庁は、こうした状況を是正するため、租税回避行為を阻止するための立法に着手しますが、また新たな租税回避行為が考え出されるという「いたちごっこ」が続きます。

今回は、法人税法22条2項、37条1項が適用される場面において、どのような租税回避行為が行われるのかを紹介するとともに、当該租税回避行為を阻止するための有効な手法などを紹介します。

所得の振替を目的とした関連企業間取引

✔概要

たとえば、黒字の親会社と多額の繰越欠損金を有する赤字の子会社が存在するケースを考えます。

この場合、親会社が保有する含み益のある資産を子会社に譲渡し、その後、子会社が当該資産を第三者に売却するという取引構造を採ることにより、子会社において生じた益金を繰越欠損金と相殺することが可能になります。

その結果、親会社と子会社を個別に見ればいずれも法人税法上問題のない取引ですが、親子会社を一体として捉えた場合には、本来当該資産の売却によって生じるはずであった税負担を圧縮する効果が生じることになります。

✔具体例

具体的な金額を示して、このからくりを解き明かしたいと思います。

具体例

黒字の親会社Aは、取得価額4000万円、時価1億円の土地を保有していました。他方、子会社Bは、赤字であり、繰越欠損金(過去の赤字の累計)を2億円有していました。

そして親会社Aは当該土地を外部に売却したいと思いました。普通に売却してしまうと、税金の負担が大きいので、子会社Bの繰越欠損金を利用して、税金の負担額を抑えようと画策しました。

その結果、当該土地をまずは子会社Bに無償譲渡し、そして当該土地を子会社Bが外部に売却することにしました。

上記の事例につき、親会社A、子会社Bに係る法人所得を確認します。

親会社Aは無償譲渡を行うことにより、以下の益金・損金が生じます。

現金預金 1億円/土地譲渡収入(益金)1億円

土地譲渡原価(損金) 4000万円/土地 4000万円

寄附金(損金算入制限あり)1億円/現金預金 1億円

他方、子会社Bは

(無償譲渡取引)

土地 1億円/現金預金 1億円

現金預金 1億円/受贈益(益金)1億円

(土地を外部に売却)

現金預金 1億円/土地譲渡収入(益金)1億円

土地譲渡原価(損金)1億円/土地 1億円

(繰越欠損金との相殺)

益金 1億円/繰越欠損金(損金) 1億円

ここで親会社A、子会社Bの法人所得を確認します。

もしも親会社の寄付金の損金算入限度額が3000万円なら、親会社Aの法人所得は

土地譲渡収入(益金)1億円ー土地譲渡原価(損金)4000万円ー寄附金(損金)3000万円=3000万円

となります。

続いて子会社の法人所得を確認します。

受贈益(益金)1億円+土地譲渡収入(益金)1億円ー土地譲渡原価(損金)1億円ー繰越欠損金(損金)1億円=0

となります。

よって親会社A社、子会社B社の法人所得のトータルは「3000万円」となり、この額に対して法人税が課税されます。

それでは、もしも親会社Aがそのまま全く利害関係のない外部のC社に当該土地を売却する場合を考えます。

親会社A社のC社に対する当該土地の売却取引

現金預金 1億円/土地譲渡収入(益金)1億円

土地譲渡原価(損金)4000万円/土地 4000万円

よって親会社A社の法人所得は「土地譲渡収入(益金)1億円ー土地譲渡原価(損金)4000万円=6000万円」となり、この額に対して法人税が課税されます。

このように、親会社Aが保有する土地につき、子会社の有する繰越欠損金を利用したなら、親子会社トータルの法人所得は3000万円に抑えることができるのに対して、親会社が当該土地をそのまま外部のC社に売却したなら、法人所得は6000万円となります。

このように税金上上手く立ち回ることで、納税額を減額することができてしまうのです。

✔上記の問題(租税回避行為が可能であるという問題)を解決するための方法(一段階説)

上記のように、租税回避行為が出来てしまう場面において、これを無効にする方法として「一段階説」というものがあります。

「一段階説」とは、通常法人間で行われる正常な価格での取引が行われなかった場合(たとえば、無償取引・低額取引・高額取引)に、当該取引が正常な価格でなされた場合の価格に引き直して益金を計上する方法です。

実際に行われた取引(無償取引・低額取引・高額取引)を正常な価格で行われた取引に引き直すのですから、このような引き直しは法律に基づいて行わなければなりません。よって「一段階説」は立法論と呼ばれます。

もしも、先ほどの親子会社間で行われた無償取引に「一段階説」を適用すると以下のようになります。

親会社A(無償取引を有償取引に引き直します)

(無償取引)

現金預金(仮)1億円/土地譲渡収入(益金) 1億円

土地譲渡原価(損金)4000万円/土地4000万円

子会社B(無償取引を有償取引に引き直します)

(無償取引)

土地 1億円/現金預金(仮)1億円

(土地の売却取引)

現金預金 1億円/土地譲渡収入(益金)1億円

土地譲渡原価(損金)1億円/土地 1億円

このように無償取引を有償取引に引き直すことで、親子会社トータルの法人所得は「土地譲渡収入(益金)1億円ー土地譲渡原価4000万円=6000万円」となり、無償取引を利用して法人所得を3000万円にすることを阻止できています。

法人税法22条2項、37条1項が通常の想定よりも厳しく適用される場面もある

先ほどまでの話は、現行の22条2項、37条1項の規定だけでは、上手く立ち回ることにより、租税回避行為が出来てしまうことについて説明しました。

今回は、22条2項、37条1項が、通常の想定よりも厳しく適用されてしまう場面があることを確認します。

✔具体例

具体例を示して説明します。

具体例

親会社Aは、取得価額4000万円、時価1億円の土地を保有していました。

そして親会社Aは当該土地を子会社に無償譲渡し、子会社がこの土地をC社(関連のない外部の会社)に売却する、つまり、子会社を通じて土地を売却することにしました。

上記事例につき、親会社A、子会社Bの法人所得を確認します。

親会社A

(無償取引)

現金預金 1億円/土地譲渡収入(益金)1億円

土地譲渡原価(損金) 4000万円/土地 4000万円

寄附金(損金算入制限あり)1億円/現金預金 1億円

子会社B

(無償取引)

土地 1億円/現金預金 1億円

現金預金 1億円/受贈益(益金)1億円

(土地の売却取引)

現金預金 1億円/土地譲渡収入(益金) 1億円

土地譲渡原価(損金)1億円/土地 1億円

ここで親会社A、子会社Bの法人所得を確認します。

もしも親会社Aの寄付金の損金算入限度額が3000万円なら、親会社Aの法人所得は

土地譲渡収入(益金)1億円ー土地譲渡原価(損金)4000万円ー寄附金(損金)3000万円=3000万円

となります。

続いて子会社Bの法人所得を確認します。

受贈益(益金)1億円+土地譲渡収入(益金)1億円ー土地譲渡原価(損金)1億円=1億円

となります。

よって親会社A社、子会社B社の法人所得のトータルは「3000万円+1億円=1億3000万円」となり、この額に対して法人税が課税されます。

それでは、もしも親会社Aがそのまま全く利害関係のない外部のC社に当該土地を売却する場合を考えます。

親会社A社のC社に対する当該土地の売却取引

現金預金 1億円/土地譲渡収入(益金)1億円

土地譲渡原価(損金)4000万円/土地 4000万円

よって親会社A社の法人所得は「土地譲渡収入(益金)1億円ー土地譲渡原価(損金)4000万円=6000万円」となり、この額に対して法人税が課税されます。

親会社A社が保有する土地をC社に売却する場合、通常であれば、正常な価格で直接C社に売却するので、親会社A社が当該土地をC社に売却することで法人所得6000万円が発生するのが通常です。

しかし、当該土地の売却を子会社Bを通じて売却すると、上記のとおり、法人所得が親会社Aにおいて3000万円、子会社Bにおいて1億円発生し、トータルで1億3000万円の法人所得が生じます。

親会社が保有する当該土地につき、子会社Bを通じてC社に売却することにつき、何らかの経済的な理由があるからこそ、そのような遠回りな土地の譲渡が行われることはあります。

しかし、そのような迂遠な土地の譲渡を行った場合であっても、課税される法人所得は親会社Aが直接C社に売却した場合に生じる法人所得と同額であるべきです。

にもかかわらず、迂遠な土地の売却をした結果、親子会社でトータル1億3000万円もの法人所得が生じる結果となってしまっています。

したがって、実際に資産などを譲渡する場合、「どのようにすれば少しでも租税回避できるのか」という視点だけでなく、「下手をすれば、通常課税されるべき金額よりも多額の税金を支払わなければならないことがある」ということを肝に銘じて、慎重に取引を行なう必要があります。

✔上記の問題(通常課税よりも重く課税されていしまうという問題)を解決するための方法(一段階説)

上記のように、子会社Bを介して土地を譲渡することにより、通常課税よりも重く課税されていしまうという問題を解決するための方法として、「一段階説」があります。

「一段階説」とは先ほども説明したとおり、「無償取引・低額取引・高額取引につき、正常な価格で取引がなされた場合の価格に引き直して、益金を計上する方法です。

実際に行われた取引(無償取引・低額取引・高額取引)を正常な価格で行われた取引に引き直すのですから、このような引き直しは法律に基づいて行わなければなりません。よって「一段階説」は立法論と呼ばれます。

もしも、先ほどの親子会社間で行われた無償取引に「一段階説」を適用すると以下のようになります。

親会社A(無償取引を有償取引に引き直します)

(無償取引)

現金預金(仮)1億円/土地譲渡収入(益金) 1億円

土地譲渡原価(損金)4000万円/土地4000万円

子会社B(無償取引を有償取引に引き直します)

(無償取引)

土地 1億円/現金預金(仮)1億円

(土地の売却取引)

現金預金 1億円/土地譲渡収入(益金)1億円

土地譲渡原価(損金)1億円/土地 1億円

このように無償取引を有償取引に引き直すことで、親子会社トータルの法人所得は「土地譲渡収入(益金)1億円ー土地譲渡原価4000万円=6000万円」となり、無償取引の場合の親子会社トータルの法人所得1億3000万円という不当に高額な法人所得を修正できます。

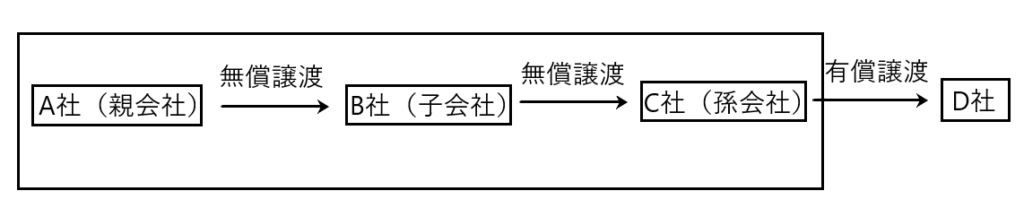

点々譲渡の事例

資産の点々譲渡がなされた場合、法人税法22条2項、37条1項が、さらに厳しく適用されて問題が深刻化してしまう可能性があります。

具体例をあげて説明します。

たとえば、取得価額4000万円、時価1億円の土地を、親会社Aが子会社Bに、また子会社Bはその子会社C(A社から見れば孫会社)にいずれも無償で点々譲渡したとします。そして最後にC社はグループ外の法人であるD社に時価1億円で当該土地を売却しました。

それぞれの取引でどれだけの益金、損金が発生するかを確認します。

A社(親会社)

(無償譲渡)

現金預金 1億円/土地譲渡収入(益金)1億円

土地譲渡原価(損金)4000万円/土地 4000万円

寄附金(損金算入制限あり)1億円/現金預金 1億円

B社(子会社)

(無償譲受け)

土地 1億円/現金預金 1億円

現金預金 1億円/受贈益(益金)1億円

(無償譲渡)

現金預金 1億円/土地譲渡収入(益金)1億円

土地譲渡原価(損金)1億円/土地 1億円

寄附金(損金算入制限あり)1億円/現金預金 1億円

C社(孫会社)

(無償譲受け)

土地 1億円/現金預金 1億円

現金預金 1億円/受贈益(益金)1億円

(有償譲渡)

現金預金 1億円/土地譲渡収入(益金)1億円

土地譲渡原価(損金)1億円/土地 1億円

損金算入限度額は3000万円とします。法人所得は、A社は3000万円、B社は7000万円、C社は1億円、合計で2億円の法人所得が生じます。

もしも、当該土地をA社から直接D社に売却していたなら、以下のようになります。

A社(親会社)

(有償譲渡)

現金預金 1億円/土地譲渡収入(益金)1億円

土地譲渡原価(損金)4000万円/土地 4000万円

法人所得はA社において6000万円生じます。

このように土地をA社からD社に譲渡することにつき、「A社→D社」と譲渡した場合、法人所得が6000万円生じるのに対して、「A社→B社→C社→D社」と点々譲渡した場合、合計で2億円の法人所得が生じることになります。

資産の点々譲渡がなされた場合、法人税法22条2項、37条1項が、さらに厳しく適用されて問題が深刻化してしまう(適正な課税額を超過してしまう)ことが起こり得るのです。

✔上記の問題(点々譲渡は通常課税よりも重く課税されていしまうという問題)を解決するための方法(一段階説)

上記問題を解決する方法として、ここでも「一段階説」を用いることができます。

一段階説を用いて、上記点々譲渡を有償譲渡に引き直してみると、

A社(親会社)

(有償譲渡)

現金預金 1億円/土地譲渡収入(益金)1億円

土地譲渡原価(損金)4000万円/土地 4000万円

B社(子会社)

(有償譲受け)

土地 1億円/現金預金 1億円

(有償譲渡)

現金預金 1億円/土地譲渡収入(益金)1億円

土地譲渡原価(損金)1億円/土地 1億円

C社(孫会社)

(有償譲受け)

土地 1億円/現金預金 1億円

(有償譲渡)

現金預金 1億円/土地譲渡収入(益金)1億円

土地譲渡原価(損金)1億円/土地 1億円

無償取引を一段階説に引き直すことで、A社において法人所得が6000万円生じる(他の会社は生じない)ことになり、これはA社がD社に直接土地を売却する場合と同じ結果になります。

一段階説だけでは解決しない事例

「一段階説」とは何度も述べたとおり、「無償取引・低額取引・高額取引を正常な対価による取引に引き直して、益金を計算し、法人所得を求める方法」です。

この「一段階説」によって、上記に掲げた問題を解決することができます(実際に法人税法で「一段階説」は採用されてはいない)。

しかし、この「一段階説」によっても解決できない、つまり適正な法人税を課税できない場面があります。

それは以下のような事例です。

親会社が含み損のある本社ビルを子会社に時価で譲渡し、親会社の方で損失を実現した上で、譲渡したビルを子会社から賃貸しました。そうすると、従前と変わらずに本社ビルを使いながら、損失を実現し、利益と相殺をすることで親会社の法人税の納税額を減少させることができます。

当該親子間の取引は、単に親会社の利益を減らして法人税の納税額を減らすために行われたものであり、適正な法人税を課税できていないことになります。

しかし、親子間の取引は、正常な対価による取引が行われているので、「一段階説」を適用して、不適切になってしまった法人税を修正するということができません。

このようなケースでは、法人を一社ずつ切り分けて課税する従来の考え方だけでは、法人税の適正な負担を確保することが難しいです。

そこで近年、親子会社を一体として捉える「グループ法人税制」が導入されましたが、このような問題はこちらの税制においてその歪みを是正していくことになります。